界面新闻记者 | 杨志锦

界面新闻编辑 | 江怡曼

新一轮地方债置换即将开启。

财政部部长蓝佛安10月12日在国新办发布会上表示,拟一次性增加较大规模债务限额(以下简称置换债)置换地方政府存量隐性债务,加大力度支持地方化解债务风险。

“这项即将实施的政策,是近年来出台的支持化债力度最大的一项措施。”蓝佛安称。但他并没有披露具体的置换债额度,市场预计可能在6万亿左右。

毫无疑问,较大规模的地方债置换将对地方政府、融资平台、银行等各方主体带来重大影响。对于银行而言,其利息净收入、利润将会减少,但资产质量明显改善,总体上有助于提升银行业的估值。尤其一些债务较重省份的地方中小银行将会受益明显,因其城投资产占比较大且资产质量较差。

考虑到较大规模的置换债发行对市场的冲击,预计新一轮置换也会采取定向承销的方式开展,即银行的城投贷款转为地方政府债券,银行持有的政府债券规模或将快速上升,占银行资产的比重也将上升。

有助于提升银行估值

地方债置换并非新事。2015年-2018年,地方政府合计发行1.2万亿置换债,将银行贷款、BT应付款、企业债券、信托、中票和短融等置换为地方政府债券。

2015年5月,地方政府置换债券首度发行,但市场无法承受较大的供给,于是财政部、央行、原银监会三部委发布相关通知,提出采取定向承销的方式置换地方债。通俗地说,就是“谁家的孩子谁抱走”。

定向承销显著提升了置换进度,也降低了地方债置换对市场的冲击。考虑到新一轮地方债置换规模较大,预计发行仍会采取定向承销的方式。

这对于银行而言,则是城投贷款转化为地方政府债券,但利率下降;表现在银行资产负债表上,则是银行持有的地方政府债券上升。以工行为例,2014年末工行几乎没有持有地方政府债券,但2018年末增长至3万亿元。

最新数据显示,2024年6月末工行持有的政府债券规模达到9.55万亿元,占总资产的比重超过两成。在新一轮地方债置换及中央加杠杆的背景下,前述两个数值还会上升。

官方披露,经过置换,2018年年末地方政府债务平均利率比2014年末降低约6.5个百分点,累计节约利息约1.7万亿元。显然,置换降低了地方政府的利息负担,而硬币的另一面则是银行等承担了相应的利息损失。

新一轮置换中,假如未来每年置换2万亿隐性债务,利率由5.5%降至2.5%,则每年可减轻地方政府利息负担600亿元。考虑到被置换的债务不只有银行贷款,银行每年因此减少的利息收入将低于前者。

虽然利息收入减少,但置换后银行相关领域资产质量将显著改善、资本也会得到节约(对一般工商企业的风险权重为100%,对地方政府债券的风险权重为10%或20%),因此最终对利润的影响取决于信用成本改善与息差下行压力的相互对冲。

中金公司研究部副总经理林英奇表示,置换后债务信用等级提升,银行资产质量改善,假设相关资产由潜在问题资产转为无风险债权,估算信用成本的下降可以对冲利息收入的下降。总体而言,置换能够降低地方债务风险、减轻地方政府付息负担,也有利于金融系统稳定。

因城投债潜在风险难以测算,而银行持有相当比例的城投资产,由此导致银行股长期估值较低。发债置换银行贷款后,银行资产质量预期将明显改善,从而利好银行估值提升。

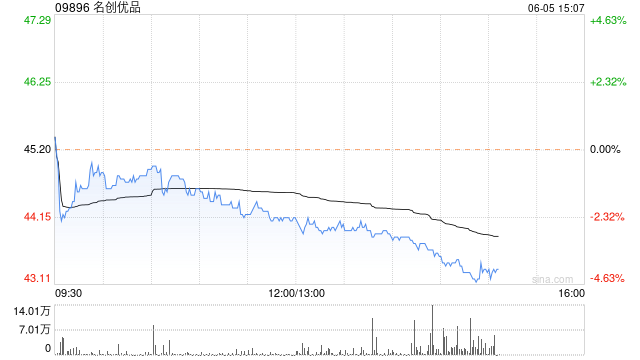

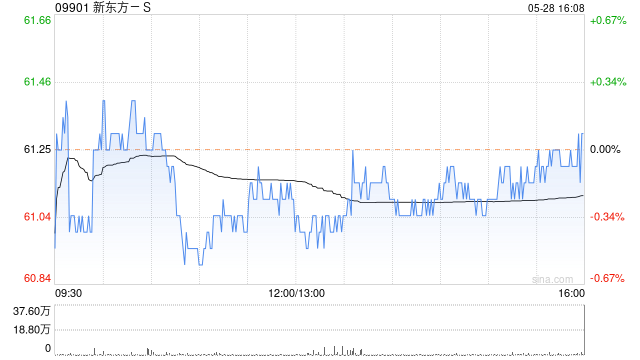

Wind数据显示,在2015年3月推出置换后,当月申万银行指数收报3346点,相比2月末上涨9.8%;在财政部宣布新一轮置换后,10月14日申万银行指数收报3815点,相比上日上涨3.3%,此后几日,申万银行指数均收报3730点以上,高于10月11日的收盘价。

债务较重区域的中小银行受益更大

据界面新闻记者从多位银行人士处了解,2018年后金融化债成为主要方式,表现形式为贷款置换贷款、非标、债券、资管产品以及贷款展期降息。从参与银行看,早期地方中小银行积极介入,积极抢占城投债市场份额,然后国有大行才跟进。

据中信建投2023年7月通过对3381家城投公司的金融机构授信情况、共计54702条数据汇总显示,所有商业银行在城投平台已使用授信额度大约53.2万亿元,占总资产比重的14%。国有行、股份行、城商行、农商行城投已使用授信占总资产比重分别为11%、17%、14%、6%。

近年来,地方财政收支平衡压力加剧,叠加偿债高峰期到来,城投资产质量出现劣变,政信非标违约成为常态,商业银行融资平台贷款风险也大幅增加。

但这一风险在不同类型银行之间出现分化:国有大行、股份行在全国布局(业务分散),城投贷款主要投向经济发达地区的优质平台,二者城投业务风险敞口相对较小。

如工行副行长王景武在该行中期业绩会上表示,工行坚持“区域、产业、项目”三位一体优选的标准,相关融资主要投向长三角、珠三角等经济产业基础较好、债务水平合理的区域,优选现金流较为充足的市场化运营项目,地方债务领域风险总体可控。

而一些城商行、农商行城投业务风险较大:一方面,部分城商行、农商行城投资产占比较大;另一方面,城商行、农商行大多只能在当地展业,如果所在区域地方债风险高,城投业务的风险也会加大。前述两个因素实际上相互交织,因为区域债务风险高,国有大行、股份行收缩投放,城商行、农商行被迫顶上,城投业务规模相应扩大,风险在剧增。

在此背景下,债务较重区域的中小银行将从新一轮地方债置换中受益明显。新一轮地方债置换减轻地方政府压力的同时也会显著降低部分中小银行的风险,起到“一箭双雕”的作用。

业内人士认为,新一轮地方债置换并非将隐性债务全额置换,因此置换可能会区分轻重缓急、成本高低等因素推进,比如逾期到期的先置换、成本高的先置换,此外债权人属于地方法人银行的也可能先置换。

助推社融增长和M1增速回升

地方债置换也会对一些宏观金融指标形成扰动,比如社融。央行数据显示,2015年社会融资规模增量为15.41万亿元,比上年少4675亿元。

央行在《2015年四季度货币政策执行报告》中解读称,2015 年发行地方政府债券超过3.5万亿元,其中大部分用于置换地方融资平台借入的存量债务(如银行贷款、信托贷款等)。由于地方融资平台属于社会融资规模统计的非金融企业部门范畴,而地方政府在社会融资规模统计之外,因此存量债务置换会使社会融资规模减少。如果还原该因素,金融对实体经济的实际支持力度超过往年。

社融出现前述变化的原因在于当时地方债并未纳入社融口径,而2019年地方债政府债、国债均纳入社融口径。现行社融口径包含人民币贷款、委托贷款、信托贷款、未贴现的银行承兑汇票、企业债券、政府债券、股票融资等项目,地方债置换对社融的影响路径也发生变化。

具体看,置换债发行后,政府债券将会增加,但还需考虑置换债偿还的对象。如果全额用于偿还人民币贷款、企业债券、信托贷款等社融分项,那么对社融并无影响;如果用于偿还拖欠款,那么社融将增加。当前消化企业拖欠账款也是政策重点,预计将安排一定额度的置换债置换拖欠款,这将助力社融增长。

置换也将对M1增速形成影响。2015年3月开始,M1增速开始回升,由当月的2.9%上升至2016年7月的25.4%。

央行在《2016年三季度货币政策执行报告》中解读称,M1增速较高受多种因素综合影响:一是中长期利率降低,企业持有活期存款的机会成本下降。二是房地产等资产市场活跃,交易性货币需求上升。三是地方政府债务置换过程中会暂时沉淀一部分资金。

而现在后两个因素或将再现,推动M1增速回升。一方面,在降息、降低首付比、一线城市放松限购等一揽子增量政策推出后,10月一二线城市房地产成交活跃,居民购房将居民储蓄转化为企业活期存款;另一方面,新一轮地方债置换将形成阶段性活期资金沉淀,推动M1增长。

央行数据显示,今年9月M1增速为-7.4%,相比上月回落0.1个百分点,相比去年末回落8.7个百分点。

责任编辑:何俊熹

百度分享代码,如果开启HTTPS请参考李洋个人博客